锂电铜箔应用于锂电池的制造,下游应用主要为新能源汽车、消费电子以及储能电池等。2016 年,中央财政开始在全国范围内实施新能源汽车补贴政策,国内动力电池出货量随即超过数码锂电池,新能源汽车成为最主要的锂电池应用领域,带动锂电池出货量持续快速增长。

为维持新能源汽车及其相关产业的可持续健康发展,我国对于新能源汽车的补贴门槛逐渐提高(续航里程及能量密度标准提高),且呈收紧趋势。根据 2019 年 3 月《关于进一步完善新能源汽车推广应用财政补贴政策的通知》,我国对新能源汽车的补贴有所下降,政府鼓励高能量密度、低能耗车型应用,将补贴资金倾斜于具有更高技术水平的车型。国家补贴政策的标准提高,对动力锂电池的技术性能要求进一步提升,技术和研发能力及规模优势领先的企业将具备更强的竞争优势,行业集中度将提升。

与此同时,动力锂电池头部企业为提升动力锂电池续航里程,对供应商产品性能要求进一步加大,对铜箔生产企业研发创新提出了更高的要求,锂电铜箔的轻薄化成为行业主要发展趋势,行业主流产品从 124μm 不断拓展至 64μm。

锂电铜箔作为锂离子电池负极材料集流体,起到承载负极活性材料、汇集电子并导出电流的作用。

(1)锂电铜箔行业概述

锂电池负极材料需涂覆于集流体上,并经干燥、辊压、分切等工序,制备得到锂电池负极片。导电集流体应与活性物质充分接触,且内阻应尽可能小,从而提升锂电池性能。锂电铜箔由于具有良好的导电性、质地较软、制造技术较成熟等特点,因而成为锂电池负极集流体的首选。

近年来,锂电池技术快速提升,锂电池用集流体正朝高密度、低轮廓、超轻薄化、高抗拉强度、高延伸率等方向发展,这些极大地影响锂电池的能量密度、安全性、寿命等。其中,考察铜箔物理品质的重要指标为厚度、厚度均匀性、表面粗糙度、抗拉强度、延伸率等;考察铜箔化学品质的重要指标为抗氧化性、耐腐蚀性、耐热性等。而电解铜箔的品质及外观质量等极大地影响着锂电池负极制作工艺和锂电池的电化学性能。

目前锂电铜箔的主要生产基地为中国大陆、中国台湾、韩国和日本,其中,中国大陆是全球锂电铜箔出货量最大的地区。根据 GGII 统计数据,2022 年中国大陆锂电铜箔出货量达到 42.0 万吨,全球市场占比达 75%。

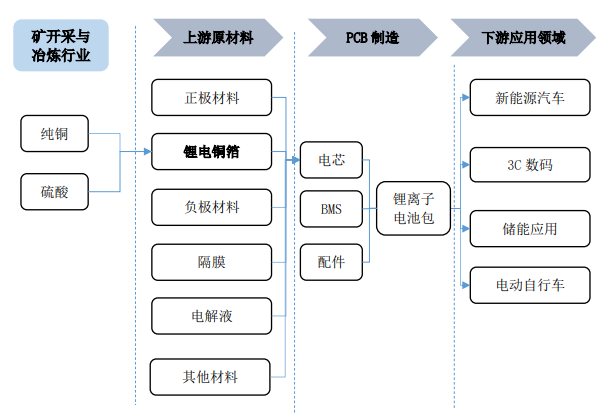

(2)锂电铜箔产业链分析

锂电铜箔处于锂电池产业链的上游,与正极材料、负极材料、隔膜、电解液以及其他材料一起组成锂电池的电芯,再将电芯、BMS(电池管理系统)与配件经 Pack 封装后组成完整锂电池包,应用于新能源汽车、3C 数码产品、储能系统、电动自行车等下游领域。而锂电铜箔的主要原材料为阴极铜加工成的铜线,上游为铜矿开采与冶炼行业。

资料来源:高工产研(GGII)

锂电铜箔下游主要为锂电池生产,锂电池主要可分为新能源汽车动力电池、3C 数码电池、储能电池和轻型车领域小动力电池,主要代表企业包括宁德时代、比亚迪、中创新航、国轩高科、远景动力、蜂巢能源、欣旺达、瑞浦能源等。随着近年来中国新能源汽车行业在政策大力支持下发展迅速,车用动力电池的需求增长显著,锂电池市场需求增量从由消费电子市场主导逐渐转变为由新能源汽车市场主导。

根据 GGII 统计数据,2022 年度,中国动力电池、储能锂电池、数码电池、小动力电池的出货量分别为 480GWh、130GWh、39GWh、8.5GWh,出货量占比分别为 73.0%、19.8%、5.9%、1.3%。

(3)全球锂电铜箔行业概况

1)全球锂电池市场状况

2016 年以前,数码电池一直是全球锂电池市场占比最高的应用领域。近年来,随着各国政策大力支持新能源汽车产业快速发展,带动动力锂电池市场需求持续高速增长。与此同时,万亿级别规模储能市场起步发展以及 3C 数码领域持续稳定增长,推动全球锂电池市场快速发展。2017-2022 年,全球锂电池出货量年均复合增速为 45.9%。

根据高工产研(GGII)统计数据,2018 年,全球锂电池出货量为 195GWh,同比增长 40.3%,出货量增长主要受动力电池、储能锂电池及小动力电池带动;2019 年,全球锂电池出货量 227GWh,同比增长 16.6%,增速略有下滑,主要系新能源汽车补贴退坡、动力电池市场遇冷影响;2020 年,全球锂电池出货量为 306GWh,同比增长 34.6%,2020 年上半年全球新能源汽车市场表现乏力,但下半年锂电池行业快速摆脱宏观经济影响恢复增速,主要系全球新能源汽车市场的复苏以及储能等市场的崛起;

2021 年全球锂电池出货量达到 543GWh,同比增长约 77.5%;其中,新能源汽车产业迅猛发展,2021 年全球动力电池出货量达到 375GWh,占比 69.10%,同比增长 101.6%;此外,储能电池2021年出货量达到70GWh,同比增长159.3%;2022年全球锂电池出货量920GWh,同比增长 69.4%。主要原因为:

(1)作为最大锂电池消费端的动力电池市场受新能源汽车市场爆发式增长带动增速明显,2022 年全球动力电池出货量 685GWh,同比增长82.67%;

(2)在各国政策支持力度加大,以及国际形势变动使得欧洲等地区能源危机加剧的形势下,储能锂电池进入快速发展期,2022 年持续爆发式增长,出货量达 150GWh,同比增长超 114%。

近年来,全球锂电池龙头企业纷纷进行业务扩张及新增产能建设。根据高工产研(GGII)预测,受全球新能源汽车终端产销量带动,2025 年全球锂电池出货量将达到2,497GWh,2022-2025 年 CAGR 达 39.5%。

2)全球锂电池市场竞争格局

根据 SNE Research 统计数据, 2021 年,TOP10 企业的全球动力电池合计装机量占比 91.24%,前五名分别为宁德时代、LG 新能源、松下、比亚迪、SKI。

3)全球锂电铜箔市场状况

锂电铜箔是锂电池的重要组成材料,锂电铜箔的市场规模随着锂电池行业的发展持续增长。根据 GGII 调研统计,2020 年,全球锂电铜箔出货量达到 22.5 万吨,同比上升 32.4%;2021 年全球锂电铜箔出货量达 38.3 万吨,同比增长 70.2%;2022 年全球锂电铜箔出货量达 56.0 万吨,同比增长 46.2%;GGII 预计,2025 年全球锂电铜箔出货量有望达到 135 万吨,2022-2025 年平均复合增长率预计为 34.1%。

根据GGII调研统计,2022年,中国锂电铜箔出货量42万吨,在全球占比高达75.0%,中国为全球锂电铜箔的主要生产国。

(4)中国锂电铜箔行业概况

1)中国锂电池市场概况

锂电池是为新能源汽车提供动力的核心零部件,是新能源、电动汽车、新材料三大产业的交叉产业,为我国现阶段重点发展的战略性新兴产业之一。我国已相继出台多项政策支持新能源汽车、锂电池及其关键材料产业发展,如《新能源汽车产业发展规划(2021—2035 年)》《关于加快推动新型储能发展的指导意见》等。

在政策和市场的双重驱动下,近年来中国锂电池产业迅速发展,2017-2022 年均复合增长率达到 52.0%;根据 GGII 统计数据,2018 年,中国锂离子电池出货量已达102.0GWh,同比增长26.7%;2019年,中国锂电池出货量为117.0GWh,同比增长14.7%,主要原因系新能源汽车补贴退坡,国内新能源汽车市场进入行业调整期,但由于单车电池装机量上升,对动力电池的需求仍保持增长;

2020 年,中国锂电池出货量为 143.0GWh,同比增长 22.2%,主要系新能源汽车、储能、电动自行车、电动工具等新兴产业及领域对锂电池市场需求的增长所致;2021 年及 2022 年,中国锂电池出货量分别为 327GWh、658GWh,分别同比大幅增长 128.7%、101.1%,主要系新能源汽车市场、储能锂电池市场强劲增长所致。

细分应用领域方面:2022 年,动力电池出货量达到 480GWh,同比增长 112.4%,主要系新能源汽车市场增势强劲所致;储能锂电池市场出货量为 130GWh,同比增长170.8%,主要系受 5G 通信基站储能、发电侧储能、海外家庭储能等需求带动所致;数码电池出货量为 39.0GWh,同比下滑 9.3%,主要系笔记本电脑、平板电脑等产品的市场需求在前两年已基本达到饱和,叠加手机换购潮过后市场需求疲软等所致;小动力电池市场出货量为 8.5GWh,同比下滑 15.0%,主要系 2022 年上游锂盐成交价超 45 万元/吨,锰酸锂等正极材料价格上涨,导致下游客户对锂电接受意愿降低所致。根据 GGII预测数据,预计到 2025 年,国内锂电池出货量将达到 1,805GWh,2022-2025 年复合增长率 40.0%。

①中国动力电池市场概况

A.中国新能源汽车市场概况

得益于国家政策的大力支持及技术进步,我国新能源汽车行业在过去十年间高速发展。根据中国汽车工业协会统计数据,2017 年,我国新能源汽车销量 77.7 万辆;到 2021年,我国新能源汽车销量达到 352.05 万辆,同比增长 157.5%,2017-2021 年复合增长率 45.9%,2021 年全年市场渗透率达到 13.4%,同比提高 8%。2022 年,我国新能源汽车销量 688.66 万辆,同比增长 95.6%,市场渗透率 25.6%,创下历史新高。根据 GGII预测数据,到 2025 年中国新能源汽车销量将达到约 1,300 万辆,市场行业渗透率将达到 44.8%。

2015 年,受益于中央及地方的财政补贴政策支持,我国新能源汽车当年实现销量33.1 万辆,首次居世界第一;2016 年,我国新能源汽车动力电池出货量首次超过数码锂电池出货量,成为最主要的锂电池应用领域;2018 年,我国新能源汽车销量首次突破百万辆;2020 年下半年,随着国内经济逐渐复苏,全年我国新能源汽车销量达到 136.7万辆,增长 13.3%,新能源汽车销量增长已从“政策驱动”转变为“市场驱动”;

2021年及 2022 年,我国新能源汽车销量分别达到 352.1 万辆、688.66 万辆,分别同比增长157.5%、95.6%,主要系传统车企和科技企业不断加大投入、“三电”技术日趋成熟以及新能源汽车加速向三四线城市渗透等因素影响。我国新能源汽车渗透率一路攀升,导致市场上动力电池产能供不应求。GGII 预测未来数年内,我国新能源汽车市场将继续快速增长,到 2025 年全年销量将达到约 1,300 万辆。

B.中国动力电池市场概况

2017-2018 年,受新能源汽车市场发展带动,中国动力电池市场保持高速增长;2019年,受下游新能源汽车销量增速放缓影响,中国动力电池出货量增速也放缓;2020 年,中国动力电池出货量 80GWh,同比增长 12.7%,其中,2020 年上半年,动力电池累计出货量为 22GWh,同比下跌 37.2%,2020 年下半年,动力电池出货量 58GWh,同比增长超过 60%,反转趋势明显;2021 年及 2022 年,中国动力电池出货量分别达到 226GWh、480GWh,同比增速分别高达 182.5%、112.4%,主要系我国新能源汽车市场迎来强劲市场增长,带动动力电池出货量大幅增长。根据 GGII 预计,到 2025 年,中国动力电池出货量将达到 1,300GWh,未来中国动力电池行业仍将快速增长。

C.中国动力电池市场主要企业

动力电池的市场集中度很高,根据 GGII 统计数据,2020-2022 年期间,动力电池装机量前十企业市场占有率分别为 92.3%、92.2%和 95.0%。宁德时代 2017-2019 年市场份额均占据龙头地位;排名第二的是比亚迪,其动力电池主要用于自供;其余第三至十名则动态变化。2022 年,中国动力电池装机电量 TOP5 企业分别为宁德时代、比亚迪、中创新航、国轩高科、欣旺达,TOP5 企业装机总电量 251.4GWh,占整体装机电量的比例为 85.3%。其中,瑞浦能源、蜂巢能源、欣旺达、比亚迪已与发行人建立了深度合作关系。

②中国数码类锂电池市场概况

根据GGII统计数据,2015年及以前,数码电池一直是我国锂电池的主要应用领域,出货量占比超过 50%;2016 年,随着新能源汽车行业爆发,数码电池出货量占比降低;2015-2017 年,随着智能化数码产品不断推出,使得数码锂电池市场保持平稳增长;2018年,由于市场逐渐饱和,以及 5G 尚未兴起,终端需求下降导致当年中国数码电池出货量首次下降;2019 年,数码电池的出货量为 31.0GWh,同比增长 9.2%,主要系 5G 换机潮、科技手机需求、ETC 及电动工具等细分市场需求带动;

2020 年,数码电池出货37.0GWh,同比增长 19.4%,主要系在线教育以及远程办公模式兴起,造成市场对平板、笔记本电脑等产品需求量提升;2021 年,我国数码类锂电池出货量为 43.0GWh,同比增速为 16.2%。2022 年,中国数码电池用锂电池出货量 39GWh,同比下降 9.3%,主要系笔记本电脑、平板电脑等产品的市场需求在前两年已基本达到饱和,叠加手机换购潮过后市场需求疲软等所致。根据 IDC 数据,2022 年全球手机出货量 12.0 亿部,同比下降 12.4%;全球笔记本电脑出货量 1.91 亿台,同比降低 12.3%;全球平板电脑出货量 1.62 亿台,同比下滑 4.1%。

根据 GGII 预测数据,未来几年,数码电池市场将重回增长势头,到 2025 年出货量达 60GWh,2022-2025 年 CAGR 为 15.4%,市场增长主要来自于现有产品的更新替换,智能手表、TWS 蓝牙耳机、智能眼镜等智能穿戴以及 VR/AR/XR、无人机、ETC 等新兴消费电子的快速发展。

③中国储能锂电池市场概况

储能锂电池主要应用于电网储能、通讯基站储能以及家庭储能。随着车用动力电池大规模生产,锂电池单位生产成本不断降低,储能技术成本亦随之不断下降,从而带动储能锂电池下游应用快速增长。根据 GGII 统计数据,2019 年中国进入 5G 商用时代,2019 年中国新增5G基站超 13 万个,使得储能电池出货量达 9.5GWh,同比增长 82.7%;2020 年中国新增 5G 基站数目约 58 万个,带动储能电池出货量达到 16.2GWh,同比增长 70.5%;2021 年及 2022 年,受益于 5G 基站数量增加以及海外储能市场需求的爆发,我国储能电池出货量分别达到 48.0GWh、130GWh,分别同比增长 196.3%、170.8%。

根据 GGII 预测,预计到 2025 年中国储能电池出货量将达到 430GWh,2022 年-2025年 CAGR 达到 49.0%,主要增长驱动力包括:

1)全球碳限排政策趋严,国内在“2030碳达峰、2060 碳中和”目标下,近四十年内能源结构将发生大规模调整,可再生能源比例将大幅度增长,政策对于储能领域倾向性逐渐加强,促进储能领域的发展;

2)锂电池凭借其安全性与循环性优势替换传统铅蓄电池速度加快,如 2018 年以来在通讯领域新增基站以锂电池为主,5G 基站加速建设进一步促进通讯领域储能电池出货量增加,进而带动国内通信储能锂电池出货量增加;

3)部分动力电池企业将生产重心转移至储能领域,加快储能锂电池成本下行,有利于增强锂电池在储能市场的竞争力,可有效促进储能锂电池出货量增长;

4)欧洲、澳大利亚、美国等国家对电网侧储能支持力度提升,日本、美国等国家庭储能市场兴起,以及全球通信基站储能电池需求增长,促进中国储能锂电池出口市场增速加快。

④中国小动力锂电池市场概况

区别于新能源车的动力电池,小动力电池主要是提供各细分产品的动力系统,主要特点是取代原有的动力系统,譬如铅酸、镍氢等电池。锂电池小动力领域主要包括电动自行车、电动叉车、AGV 车、低速车等。随着锂离子电池成本下降,及技术不断提高,部分对于电动轻型车重量、电池循环寿命等有偏好,而对价格相对不敏感的消费者,开始使用锂离子电池作为动力能源的电动轻型车。差异化需求的产生促进锂离子电池也逐步开始应用于上述领域。

2016 年及以前,锂电电动自行车市场规模较小,当时将小动力锂电池归类于数码电池,近年来,随着锂电池应用推广及单位生产成本下降,锂电池相对于铅酸电池性能优势凸显,锂电池电动两轮车渗透率逐年提升,带动小动力电池市场爆发。根据 GGII统计数据,2019 年,中国小动力锂电池出货量 5.5GWh,同比增长 61.8%;

2020 年,中国小动力锂电池出货量 9.7GWh,同比增长 76.4%,主要系电动自行车主要以农村、城镇、三四线城市等地区内销市场为主;2021 年,中国小动力电池出货量为 10.0GWh,小幅增长 3.1%。2022 年中国小动力电池出货量为 8.5GWh,同比下降 15%,主要系 2022年上游锂盐成交价超 45 万元/吨,锰酸锂等正极材料价格上涨,导致下游客户对锂电接受意愿降低所致。未来随着共享电动车市场规模进一步提升,以及两轮车锂电化率逐年提升,小动力电池市场有望持续增长。

2)中国锂电铜箔市场状况

锂电铜箔作为锂离子电池的重要组成材料之一,受益于近年来中国锂电池特别是动力电池的迅速发展,锂电铜箔需求亦保持同步增长。根据 GGII 统计数据,2018 年,中国锂电铜箔出货量 9.4 万吨;2019 年,中国锂电铜箔出货量 11.0 万吨,同比增长 17.6%;

2019 年至 2020 年上半年,因新能源汽车补贴政策退坡等因素影响,新能源汽车销量下降导致锂电铜箔需求疲软;2020 年下半年以来,新能源汽车行业强势复苏,带动锂电铜箔行业快速回暖,2020年全年,中国锂电铜箔实现出货量12.5万吨,同比增长13.9%;

2021 年及 2022 年,中国锂电铜箔出货量分别为 28.1 万吨、42.0 万吨,分别同比大幅增长 124.0%、49.7%,增长主要受新能源汽车用动力电池和储能电池需求高速增长带动。未来几年随着我国新能源汽车、储能等市场需求的持续增长,我国锂电铜箔市场需求维持较高增长态势。根据 GGII 预计数据,到 2025 年中国锂电铜箔出货量预计将达 105万吨,2022-2025 年 CAGR 超 35%。

锂电铜箔厚度方面,近年来轻薄化趋势明显。根据 GGII 统计数据,2018 年以来 6µm锂电铜箔逐渐替代 8/10/12µm 锂电铜箔,早期主要是在动力领域渗透,之后数码领域头部企业也开始使用 6-7µm 铜箔。2021 年及 2022 年,≤6µm 铜箔成为市场主流,渗透率分别提升至 74.9%、86.2%,其中 4.5µm 锂电铜箔出货量分别约 2.5 万吨、3.5 万吨。目前,8/10/12µm 锂电铜箔仍然有一定的市场份额,主要是松下、LGC、三星等国外企业相对比较谨慎,还未完全切换到≤6µm 锂电铜箔,然后是部分传统数码、储能、小动力、电动工具领域锂电池仍然主要应用≥8µm 铜箔。